MENA Monitor skupia się na regionie Bliskiego Wschodu i Afryki Północnej, analizując najważniejsze wydarzenia na obszarze od Maroka po Iran, ich konsekwencje dla państw ościennych oraz wpływ na sytuację na świecie.

Data: 14 sierpnia 2020 Autor: Marcin Krzyżanowski

Gospodarka Iranu w obliczu sankcji i pandemii, część 2

Od wprowadzenia przez USA w życie polityki „maksymalnej presji” na Iran coraz częstsze stają się doniesienia medialne wieszczące rychłe bankructwo kraju lub utrzymane w katastroficznym tonie powierzchowne analizy irańskiej gospodarki z reguły okraszone wypowiedziami „przypadkowych” Irańczyków skarżących się na kryzys. Negatywny wpływ sankcji na życie Irańczyków i finanse państwa jest niezaprzeczalny, lecz ich skuteczność w zmuszeniu Teheranu do ustępstw jest mocno przesadzona. Sankcje istotnie wpędziły Iran w recesje, jednak wbrew alarmistycznym i mocno tendencyjnym materiałom medialnym sytuacja gospodarcza Iranu nie jest dramatyczna i nie grozi upadkiem reżimu.

Poniższy tekst stanowi drugą część analizy na temat irańskiej gospodarki. Część pierwsza znajduje się tutaj.

Inflacja i rynek walutowy

Wykres 4. ilustruje najbardziej widowiskowy przykład oddziaływania sankcji na ekonomię Iranu. Drastyczny spadek wartości riala jest jednak również przykładem nadinterpretowanym.

Doniesienia na temat waluty irańskiej koncentrują się na kursie wolnorynkowym, czyli cenie zakupu pojedynczego, fizycznego banknotu dolarowego w kantorze wymiany walut w Teheranie. Kupno i sprzedaż fizycznej twardej waluty stanowią niewielką część całego rynku walutowego, prawdopodobnie odpowiadając za mniej niż 20% wszystkich transakcji walutowych. Prócz tego w Iranie obowiązują cztery różne, całkowicie legalne kursy walut (bankowy, NIMA tradycyjna, NIMA elektroniczna i kantorowy). Najważniejszym wskaźnikiem (który niestety rzadko jest wskazywany w raportach) jest kurs na platformie NIMA- scentralizowanym systemie elektronicznym utworzonym przez Bank Centralny Iranu w 2018 r. w celu usprawnienia kupna i sprzedaży walut obcych między irańskimi firmami. Platforma NIMA jest więc platformą kluczową dla przedsiębiorców, a co za tym idzie dla całej gospodarki. Kurs kantorowy jest punktem odniesienia dla ludności, ma ogromne znaczenie psychologiczne, ale nie jest kluczowy dla gospodarki w skali makro.

Po konwergencji w czerwcu 2019 r. różnica między kursami kantorowymi, a NIMA systematycznie się powiększa, co oznacza, że dewaluacja riala na wolnym rynku nie jest najlepszym wskaźnikiem siły riala ani dokładnym odzwierciedleniem obaw dotyczących inflacji. Należy jednak zauważyć, że tendencje są wspólne dla obu kursów i również kurs NIMA osiągnął historyczne dno.

Słaby rial ułatwia eksport i utrudnia import, co w ramach funkcjonującej w Iranie „ekonomii oporu” jest zjawiskiem pożądanym, zwłaszcza jeśli uwzględnić fakt możliwości rozliczania się za eksport ropy barterowo.

Handel międzynarodowy

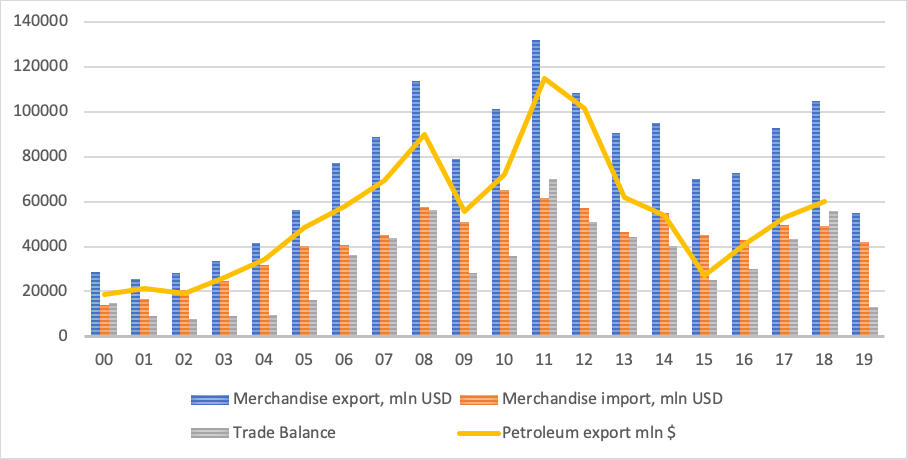

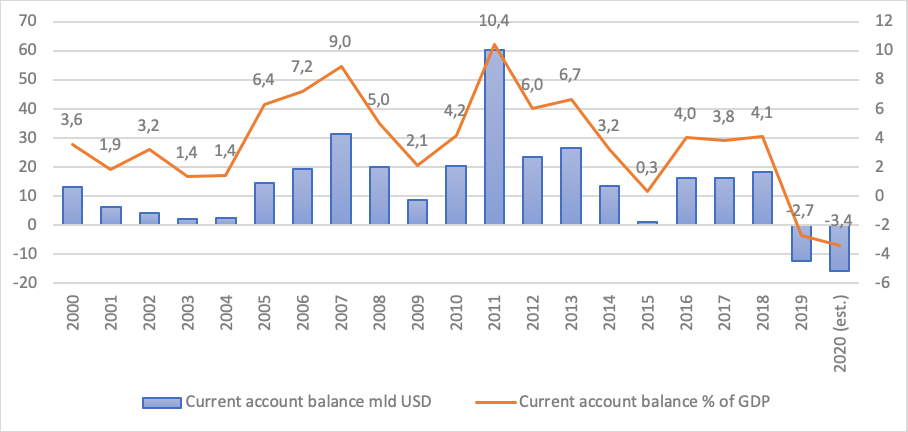

Wykresy 5.i 6. ilustrują wpływ sankcji i sytuacji na rynku ropy na finanse kraju. Zyski z eksportu ropy w szczytowych okresach odpowiadały za prawie połowę dochodów budżetu, by obecnie zejść do poziomu planowanych 9%. Krach na rynku połączony z wielosektorowymi sankcjami USA znacząco zmniejszył możliwości eksportowe Iranu i doprowadził do szczególnie groźnego dla Teheranu zjawiska, jakim jest deficyt w rachunkach bieżących. Na domiar złego kryzys związany z COVID-19 zwiększył deficyt budżetowy Iranu. Problemem dla realizacji zeszłorocznego budżetu okazała się m.in. zbyt optymistyczna prognoza dotycząca eksportu ropy. W przypadku bieżącego budżetu sytuacja jest podobna. W tym miejscu warto zaznaczyć, że dokładne przychody Iranu ze sprzedaży ropy są trudne do ustalenia, ponieważ ze względu na sankcje szczegóły dotyczące sprzedaży są pilnie strzeżoną tajemnicą. Zarówno Iran, jak i kupujący starają się ukryć fakt zawarcia transakcji w obawie przed reakcją USA. Pewnym jest jednak, że Iran był zmuszony sprzedawać ropę ze znaczną zniżką, aby zachęcić kupujących i sprawić by ryzyko narażenia się na działania karne USA było opłacalne. Oprócz oferowania ropy po niższej cenie, Iran w przeszłości korzystał z eksportu ropy naftowej w celu spłaty wcześniejszego zadłużenia lub aktualnego barteru, co oznacza, że nie uzyskiwał de facto przychodów ze sprzedaży. Bez znacznej ulgi w sankcjach USA, drastycznej podwyżki cen ropy lub konfliktu Arabii Saudyjskiej i/lub Rosji z Indiami, Chinami, Japonią, Koreą Południową lub innym z dotychczasowych głównych odbiorców irańskiej ropy, Iran nie ma szans na wywindowanie eksportu do poziomu miliona baryłek dziennie. Problemem pozostaje też obecny poziom cen surowca i zakładany w prognozach irańskiego budżetu. Nawet jeśli Iran sprzedawałby w 2020 r. ropę w obecnie mało prawdopodobnej cenie 65 USD za baryłkę, to nadal musiałby eksportować około 770 tys. baryłek dziennie, aby osiągnąć zakładane początkowo 18 mld USD przychodów.

Wesprzyj nas

Jeżeli przygotowane przez zespół Warsaw Institute treści są dla Państwa przydatne, prosimy o wsparcie naszej działalności. Darowizny od osób prywatnych są niezbędne dla kontynuacji naszej misji.

Będąca jednym z głównych źródeł dopływu kapitału dla rezerw walutowych dotychczasowa nadwyżka na rachunku obrotów bieżących w ubiegłym roku zanikła. Pomimo spowodowanego polityką rządu (ekonomia oporu) spadku importu, po raz pierwszy od 1998 r. odnotowano deficyt. Z kolei bilans handlowy dla handlu nie-naftowego w okresie od kwietnia do grudnia 2019 r. wykazał tylko niewielką nadwyżkę pomimo spadku importu o 1,2 mld USD (r/r). Należy jednak zauważyć, że nadwyżka na rachunku obrotów bieżących w 1398 r. (2018/19) wyniosła 26,7 mld USD (najwyższa kwota od 2011/12) jako że import towarów w tym okresie skurczył się nominalnie o prawie 20%.

Podsumowanie

Analizując gospodarkę Iranu całościowo można było wysnuć wniosek, że kraj miał szansę w 2020 r. wyjść z recesji. Wszelkie pozytywne trendy zostały jednak zahamowane przez pandemię COVID-19. W Iranie moment kulminacyjny obostrzeń z nią związanych przypadł na okres Nowruzu (irańskiego nowego roku), który jest czasem znacznego zwiększenia obrotów w handlu detalicznym, usługach dla ludności i turystyce, a więc branżach, które i bez tego zostały najmocniej dotknięte kryzysem okołocovidowym. Załamanie się popytu wewnętrznego, tymczasowe zamknięcie granic dla ruchu osobowego i towarowego wykoleiły sektor produkcyjny kraju.

Należy jednak podkreślić, że pomimo pogłębionego przez epidemię kryzysu i recesji gospodarka Iranu nie jest obecnie w stanie katastrofalnej zapaści. Iran nadal utrzymuje dziesiątki miliardów dolarów rezerw na rachunkach na całym świecie, które może wykorzystać, aby zapłacić za import. Posiada również znaczące rezerwy walutowe na miejscu. Po ponownym otwarciu granic wznowiony został eksport. Ponadto sieć bonyadów (fundacji) i ich zintensyfikowana działalność charytatywna ograniczyła bezpośredni wpływ pogorszenia się koniunktury gospodarczej na ludność. Pomimo powagi sytuacji jak dotąd nie ma oznak systemowego załamania gospodarczego, braku towarów w sklepach lub zawieszenia regularnych dostaw towarów i usług o znaczeniu krytycznym. Ponadto reżim udowodnił już w przeszłości, że jest w stanie przezwyciężać głębokie kryzysy, w tym lata poważnych sankcji gospodarczych. W tym wypadku dla Teheranu sporym plusem jest wysoki stopień centralizacji gospodarki, która charakteryzuje się bezpośrednim zaangażowaniem instytucji rządowych i Sepahu (tj. Korpusu Strażników Rewolucji Islamskiej) w życie gospodarcze, w tym produkcję dóbr i obrót towarowy. Ta centralizacja poprawia zdolność reżimu do dostosowania gospodarki do nowych warunków stworzonych przez kryzys.

Wnioski

W obliczu utrzymującej się pandemii, niskich cen ropy i wzrastającej presji USA przewiduje się, że w latach 2020/21 Iran zanotuje spadek PKB rzędu 5-10% a w latach 2022/23 ma szanse na wzrost rzędu 1%. Prognozy wynikają zarówno z analizy okresu negatywnego wpływu COVID-19 na PKB w latach 2020/21, jak i dwóch kolejnych lat niewielkiego ożywienia gospodarczego notowanego przed wybuchem pandemii. Oczekuje się, że produkcja ropy w latach 2020/2021 2021/22 i 2022/23 będzie rosła zgodnie z długoterminowym wzrostem konsumpcji światowej, a jej ceny pójdą w górę, jednak nie na tyle, by w pełni rozwiązać problemy ekonomiczne Teheranu. Deficyt fiskalny wzrośnie, ponieważ przychody nie osiągną zakładanych wielkości, a działania antykryzysowe zwiększają wydatki. Oczekiwany wzrost deficytu budżetowego prawdopodobnie doprowadzi do dalszej emisji długu publicznego oraz konsumpcji rezerw. Pomimo tej zdecydowanie niekorzystnej sytuacji, przy założeniu utrzymania się obecnych trendów makroekonomicznych, Iran będzie w stanie przetrwać ekonomicznie lata kryzysu, wrócić do stanu sprzed pandemii i ok. 2023 r. wejść na ścieżkę wzrostu.

Wykresy zostały opracowane przez Autora na podstawie danych Bank-e Markazi-ye Iran, Markaz-e Amar-e Iran, Międzynarodowego Funduszu Walutowego, Banku Światowego i OPEC.

Wszystkie teksty (bez zdjęć) publikowane przez Fundacje Warsaw Institute mogą być rozpowszechniane pod warunkiem podania ich źródła.