China Monitor to program, który analizuje politykę gospodarczą i zagraniczną Chin oraz prognozuje konsekwencje decyzji Pekinu dla gospodarki światowej, UE, państw Europy Środkowo-Wschodniej i Polski.

Data: 13 listopada 2020 Autor: Paweł Paszak

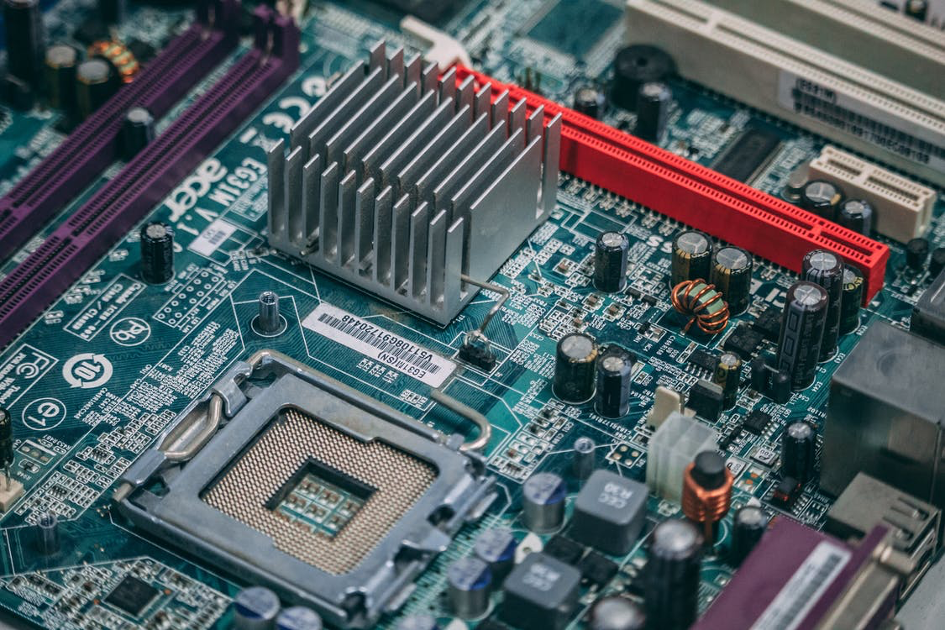

Chińskie ambicje w sektorze półprzewodników

Gdyby wskazać pojedynczą gałąź technologii o decydującym wpływie na przyszłość wielkomocarstwowej rywalizacji Chiny-USA, byłyby to z pewnością półprzewodniki. Stanowią one fundament dla rozwoju gospodarek cyfrowych i innych kluczowych technologii, takich jak sztuczna inteligencja, 5 i 6G czy komputery kwantowe. W miarę postępu procesów cyfryzacji społeczeństwa i rozwoju „Internetu rzeczy” mikroprocesory staną się podstawą funkcjonowania zarówno jednostek, jak i całych gałęzi gospodarki. Osiągniecie długoterminowych celów rozwojowych przyjętych w trakcie październikowych obrad KC KPCh (26-29.10) wymagać będzie stworzenia silnego sektora mikroprocesorów, niezależnego od technologii zagranicznych. Stany Zjednoczone będą dążyć do wykorzystania znaczącej przewagi w tym obszarze (50% udziału w rynku), w celu spowolnienia i ograniczenia chińskich postępów. W dekadzie 2020-2030 należy spodziewać się zdwojonych wysiłków obydwu stron na rzecz osiągnięcia strategicznej przewagi w tym sektorze.

Według wyliczeń Deloitte szeroko definiowany przemysł półprzewodników na świecie w 2019 r. wygenerował 515 mld USD przychodów, czyli o prawie 170 mld więcej niż w 2016 r. (345,85 mld). Głównym motorem napędowym przemysłu są dynamicznie rosnące gospodarki Azji i Pacyfiku, które obejmują ok. 76% światowego rynku i kluczowe ogniwa łańcuchów produkcji sektora ICT (technologii informacyjno-komunikacyjnych). Same tylko Chiny w 2019 r. zakupiły procesory o łącznej wartości 304 mld USD, co stanowi kwotę wyższą o 66 mld niż środki przeznaczone na zakup ropy naftowej (238 mld USD).

Mimo ogromnego zapotrzebowania na tę technologię, chiński przemysł półprzewodników nadal raczkuje i wyraźnie ustępuje rywalom z USA, Tajwanu, Korei Południowej, Japonii i Europy. Zgodnie z wyliczeniami Semiconductor Industry Association (SIA) producenci z ChRL odpowiadają za 5% światowego i 16% krajowego rynku i są to głównie układy scalone o niższym poziomie zaawansowania. Trudności chińskich przedsiębiorstw wynikają z faktu, że w odróżnieniu od mniej zaawansowanych gałęzi przemysłu, produkcja mikroprocesorów jest oparta na niezwykle intensywnym wykorzystaniu kapitału i wiedzy, przy jednoczesnym wymogu dojrzałego ekosystemu technologiczno-biznesowego. Nowe przedsiębiorstwa muszą ponadto mierzyć się z koncernami, które posiadają istotne przewagi ze względu na takie czynniki jak pierwszeństwo wejścia na rynek, ekonomia skali, rozpoznawalność marki czy chroniona patentami przewaga jakościowa.

Na powyższe nakładają się trudności natury politycznej i strategicznej związane z rosnącą intensywnością rywalizacji z USA oraz konsekwentnie pogarszającą się percepcją Chin w państwach wysokorozwiniętych. Wzrost potęgi gospodarczej i technologicznej Chin w coraz większym stopniu postrzegany jest przez decydentów i opinię publiczną w kategoriach zagrożenia i wyzwania dla bezpieczeństwa ekonomicznego, politycznego i militarnego. Prowadzi to do ograniczenia swobodnych transferów technologii oraz przepływów inwestycyjnych między państwami demokratycznymi i Chinami, co jest najlepiej widoczne na przykładzie działań administracji Donalda Trumpa.

Wesprzyj nas

Jeżeli przygotowane przez zespół Warsaw Institute treści są dla Państwa przydatne, prosimy o wsparcie naszej działalności. Darowizny od osób prywatnych są niezbędne dla kontynuacji naszej misji.

Władze chińskie reagują na pogarszające się warunki międzynarodowe poprzez szereg programów i polityk sprzyjających rozwojowi krajowego sektora półprzewodników. W czerwcu 2014 r., Rada Państwa opublikowała Narodowy program promocji i rozwoju przemysłu układów scalonych (国家集成电路产业发展推进纲要), w ramach którego udało się zgromadzić środki inwestycyjne w wysokości 150 mld USD, co pokazuje, jakie znaczenie władze chińskie przywiązują do tej kwestii. Celem strategii miało być wsparcie i wykreowanie „narodowych czempionów” zdolnych do konkurencji z korporacjami zachodnimi. Powierzenie kontroli nad inwestycjami specjalistom z doświadczeniem w sektorze ma zapobiec masowemu marnotrawieniu środków na projekty pozbawione realnych szans na sukces.

Drugim instrumentem wsparcia dla sektora są ulgi i zwolnienia podatkowe dla firm zajmujących się produkcją zaawansowanych mikroprocesorów. Przykładowo SMIC – obecnie największy producent półprzewodników w Chinach – zawdzięcza swoją pozycję m.in. zwolnieniom podatkowym przyznanym na okres 10 lat oraz tanim kredytom z banków państwowych. Skuteczność tych mechanizmów skłoniła władze chińskie do ich rozszerzenia na inne, dobrze rokujące przedsiębiorstwa. 4 sierpnia 2020 r. Rada Państwa ChRL wydała dokument zatytułowany: Polityki promujące wysokojakościowy rozwój przemysłu układów scalonych i oprogramowania w nowej erze (新时期促进集成电路产业和软件产业高质量发展的若干政策). W odniesieniu do producentów układów scalonych w standardzie co najmniej 28 nm (im mniejszy tym lepszy), operujących przez co najmniej 15 lat na rynku przewiduje on zwolnienie z podatku na 10 lat. Z kolei w ramach programu Made in China 2025 zainicjowanego w 2015 r. silnie promowane były spółki typu joint-venture mające prowadzić do transferów wiedzy i know-how ze spółek zagranicznych.

Poważnym wyzwaniem będzie wyszkolenie specjalistów i inżynierów mających zasilić powstający sektor produkcji mikroprocesorów. Do tej pory nacisk położony był na przyciąganie talentów z zagranicy, głównie z Tajwanu, poprzez oferowanie wyjątkowo lukratywnych kontraktów. Nasilenie wielkomocarstwowej rywalizacji utrudni jednak realizację tej strategii. Shanghai IC Industry Association wycenia aktualny deficyt pracowników na 300 tys., stąd próby utworzenia specjalistycznych kursów i kierunków na uniwersytetach w Chinach, ukierunkowanych na jego zredukowanie.

Skala i intensywność zaangażowania władz chińskich pozwalają sądzić, że sektor ten stanie się jednym z kluczowych elementów realizacji Pięcioletniego Planu Rozwoju na lata 2021-2025. Dominacja USA i innych gospodarek rozwiniętych (ok 95% światowego rynku) oraz coraz bardziej asertywna polityka Waszyngtonu w tym obszarze powodują, że osiągnięcie samowystarczalności technologicznej staje się dla Chin imperatywem rozwojowym i strategicznym. Według wyliczeń grupy konsultingowej rynek półprzewodników ma w 2022 roku osiągnąć wartość prawie 600 mld USD, z czego rosnący odsetek stanowić będą chipy dedykowane sztucznej inteligencji. Bez zdolności do produkcji układów scalonych w standardzie 3, 5 i 7nm Chiny nie będą w stanie wykorzystać w pełni potencjału związanego z cyfryzacją, sztuczną inteligencją czy technologiami 5 i 6 G.

Wszystkie teksty (bez zdjęć) publikowane przez Fundacje Warsaw Institute mogą być rozpowszechniane pod warunkiem podania ich źródła.